一、引言

风险价值(VaR)作为衡量金融资产极端损失的核心指标,传统方法(如 GARCH 模型)虽能捕捉波动聚类特性,但对尾部风险的刻画仍依赖于整体分布假设。

极值理论(Extreme Value Theory, EVT) 则直接聚焦于收益率序列的尾部行为,通过对极端值建模突破整体分布限制,更精准地估计极端市场条件下的潜在损失。

本文以特斯拉(TSLA)股票收益率为例,系统介绍极值理论的核心模型(广义极值分布 GEV、广义帕累托分布 GPD)、参数估计及 VaR 计算流程,并通过 R 语言fExtremes和evd包实现实证分析。

二、极值理论核心模型

极值理论通过两类方法刻画极端值分布:分块最大值法(Block Maxima Method, BMM) 基于广义极值分布(GEV),超限峰值法(Peaks Over Threshold, POT) 基于广义帕累托分布(GPD)。其中,POT 因灵活利用数据尾部信息而更常用于 VaR 计算。

- 广义极值分布(GEV)

分块最大值法将时间序列划分为若干块(如按日、周),取每块内的极端值(最大值或最小值),其渐进分布可统一为 GEV。

GEV 分布函数:

\[ G(x; \mu, \sigma, \xi) = \exp\left\{ -\left[1 + \xi \left( \frac{x - \mu}{\sigma} \right) \right]^{-1/\xi} \right\} \tag{1} \]

其中:

- \(\mu\) 为位置参数(中心趋势),决定了分布的中心位置,反映极端值的平均水平;

- \(\sigma > 0\) 为尺度参数(离散程度);

- \(\xi\) 为形状参数(决定尾部特性):

若 \(\xi > 0\) ,则 GEV 为 Frechet 分布(厚尾,如幂律尾)。Frechet 分布具有显著的厚尾特征,概率密度函数呈渐近幂律形式,尾部衰减速度较慢,能更准确捕捉金融市场中极端事件发生概率较高的尾部风险,在 VaR 计算中可更可靠地拟合金融资产收益率极端值。

若 \(\xi = 0\) ,则 GEV 为 Gumbel 分布(轻尾,如正态分布)。该分布下极端事件发生概率随偏离均值程度呈指数衰减,数据在均值附近集中程度高,极端值出现频率低,若资产收益符合此分布,表明极端损失发生可能性较小,风险相对可控。

若 \(\xi < 0\) ,则 GEV 为 Weibull 分布(有界尾)。该分布下随机变量存在理论上界,极端事件影响有限,在金融市场中若资产价格波动符合此分布,意味着极端损失幅度有上限,对风险管理者设定止损策略有重要参考价值。

基于 GEV 的 VaR 计算

广义极值分布(GEV)作为统一框架,整合了 Gumbel、Weibull 和 Frechet 三种不同尾部特征的分布类型。基于 GEV 的 VaR 计算,通过极大似然估计或矩估计等方法确定形状参数 \(\xi\) 、位置参数 \(\mu\) 和尺度参数 \(\sigma\) ,构建符合数据尾部特征的风险分布模型。

在给定置信水平 \(1-\alpha\) 下,VaR 为 GEV 分布的 \(\alpha\) 分位数:

\[ VaR_{1-\alpha} = \mu - \frac{\sigma}{\xi} \left[ 1 - (-\ln \alpha)^{-\xi} \right] \quad (\xi \neq 0) \tag{2} \]

- 广义帕累托分布(GPD)与 POT 方法

POT 方法通过设定阈值 \(u\),对所有超过 \(u\) 的极端值(超限值)进行建模,其超出量(\(x - u\))的分布可由广义帕累托分布(Generalized Pareto Distribution,GPD)逼近。

这种方法聚焦于极端事件,能更精准刻画金融市场尾部风险,在金融市场剧烈波动时,可有效捕捉资产价格极端变化,为风险管理者提供重要预警信号,在高风险投资领域应用价值显著。

GPD 分布函数:

广义帕累托分布是刻画超过某一阈值数据分布的重要工具,在金融风险度量中常用于描述极端损失事件概率分布,其概率密度函数为

\[ f(x;\xi,\beta)=\frac{1}{\beta}(1 + \frac{\xi x}{\beta})^{-\frac{1}{\xi}-1} \]

其中 \(x \geq 0\),\(\beta > 0\) 是尺度参数,\(\xi\) 为形状参数,当 \(\xi = 0\) 时退化为指数分布。

GPD 分布函数为:

\[ F(x;\xi,\beta,\mu)=1-\left(1+\frac{\xi(x - \mu)}{\beta}\right)^{-\frac{1}{\xi}} \]

其中:\(x\geq\mu,1+\frac{\xi(x - \mu)}{\beta}>0\)

其分布函数也可表示为针对超出量的形式:

\[ \begin{cases} 1 - \left(1 + \xi \frac{y}{\sigma}\right)^{-1/\xi} & \xi \neq 0 \\ 1 - \exp\left(-\frac{y}{\sigma}\right) & \xi = 0 \end{cases} \tag{3} \]

其中:

\(y = x - u \geq 0\) 为超出量,代表观测值超过阈值 \(u\) 的部分,反映极端事件偏离阈值的程度。例如,若阈值 \(u\) 设为特斯拉股价单日跌幅 5%,某交易日股价下跌 8% 时,超出量 \(y\) 为 3%。

\(\sigma > 0\) 为尺度参数,决定超出量分布的离散程度。\(\sigma\) 值越大,超出量波动范围越广,投资组合面临的不确定性越高,且其变化与市场宏观环境相关,经济危机期间通常会显著跃升。

\(\xi\) 为形状参数(与 GEV 中的 \(\xi\) 含义相同),\(\xi > 0\) 表示厚尾,直接影响分布尾部厚度与极端事件发生概率估计。\(\xi\) 趋近于 0 时,尾部变薄,极端事件概率降低;\(\xi\) 增大时,极端事件发生可能性显著提升,且在公司重大事件节点往往会出现明显波动。

基于 GPD 的 VaR 计算:

设总样本量为 \(n\),超限值数量为 \(N_u\)(超限概率 \(\hat{p} = N_u / n\)),则置信水平 \(1-\alpha\) 的 VaR 满足:

\[ 1 - \alpha = (1 - \hat{p}) + \hat{p} \cdot \left[1 - \left(1 + \xi \frac{VaR_{1-\alpha} - u}{\sigma}\right)^{-1/\xi}\right] \tag{4} \]

该公式基于全概率公式推导,将整体风险概率分解为阈值以下和阈值以上两部分。等式左边 \(1 - \alpha\) 为置信水平,右边 \((1 - \hat{p})\) 表示未超过阈值的概率,第二项刻画了阈值以上部分在 GPD 分布下对风险的贡献。如在 95% 置信水平(\(\alpha=0.05\))下,可据此计算特斯拉股票在极端市场条件下的最大潜在损失。

经代数变换可得:

\[ VaR_{1-\alpha} = u + \frac{\sigma}{\xi} \left[ \left( \frac{n}{N_u} (1 - \alpha) \right)^{-\xi} - 1 \right] \quad (\xi \neq 0) \tag{5} \]

在实际应用中,以特斯拉股价实证分析为例,若总样本量 \(n=1000\) ,超限值数量 \(N_u=50\),阈值 \(u = 0.03\),尺度参数 \(\sigma = 0.02\),形状参数 \(\xi = 0.1\),在 99% 置信水平下( \(\alpha = 0.01\) ),代入公式 (5) 计算可得 \(VaR_{0.99} \approx 0.068\),即特斯拉股票在 99% 置信水平下的单日最大潜在损失约为 6.8%。

此公式为风险管理者提供了定量工具,结合历史数据计算的参数和预设置信水平,可快速得出风险价值,为投资组合配置和止损策略制定提供支持。需注意,当 \(\xi\) 接近 0 时,需采用特殊数值算法确保计算准确性。

- 阈值选择与模型适用性

- 阈值的确定:阈值 \(u\) 的选择至关重要,需平衡偏差( \(u\) 过小导致非极端值混入)与方差( \(u\) 过大导致样本量不足)。常用的确定方法包括:

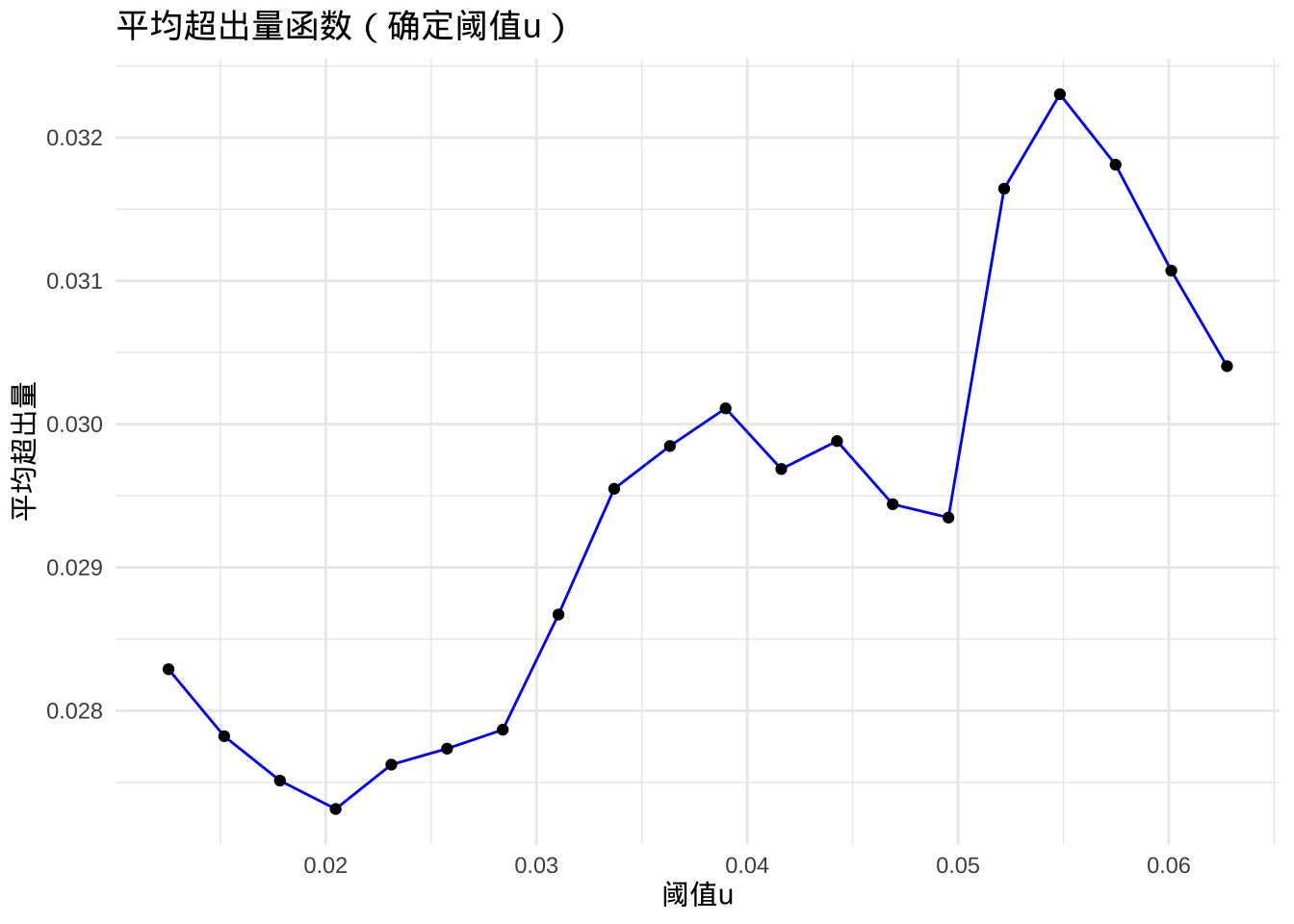

平均超出量函数(Mean Excess Plot):绘制超出量均值与阈值 \(u\) 的关系图,寻找超出量均值近似线性的区间。此时的阈值 \(u\) 既能有效分离极端值,又保留足够样本量用于可靠估计。例如分析特斯拉股价数据时,可设定一系列候选阈值,计算对应超出量均值并绘制曲线,选择线性区域内的阈值作为最终 \(u\) 值。

Hill 图法:计算不同阈值下的 Hill 估计量,绘制其与阈值的关系曲线。随着阈值增加,Hill 估计量应趋于稳定,选取稳定区间内的阈值作为合适的 \(u\) 值,该方法能有效识别复杂尾部特征数据的稳定尾部参数估计区间,增强阈值选择稳健性。

- 阈值稳定性检验:确保参数 \(\xi\) 和 \(\sigma\) 在 \(u\) 增大时趋于稳定。

三、R 语言实证分析(TSLA 数据)

以 TSLA 股票收益率为例,采用 POT 方法(GPD)计算极端风险 VaR,步骤如下:

1. 数据准备与预处理

使用quantmod获取数据并计算对数收益率(保留损失数据,即负收益率的绝对值):

# 安装并加载包

if (!require("quantmod")) install.packages("quantmod")

if (!require("fExtremes")) install.packages("fExtremes")

if (!require("evd")) install.packages("evd")

library(quantmod)

library(fExtremes)

library(evd)

library(ggplot2)

library(showtext)

font_add("SimHei","SimHei.ttf")

showtext_auto()

# 获取TSLA数据(2018-2023年)

getSymbols("TSLA", from = "2018-01-01", to = "2023-12-31")## [1] "TSLA"tsla_close <- TSLA$TSLA.Close

ret <- diff(log(tsla_close)) # 对数收益率

loss <- -ret # 损失序列(负收益为损失)

loss <- na.omit(loss)

colnames(loss) <- "TSLA_Loss"2. 阈值选择(Mean Excess Plot)

通过平均超出量函数确定阈值 \(u\) :

# 计算平均超出量

u_candidate <- seq(quantile(loss, 0.7), quantile(loss, 0.95), length.out = 20) # 候选阈值

mean_excess <- sapply(u_candidate, function(u) {

excess <- loss[loss > u] - u # 超出量

mean(excess, na.rm = TRUE)

})

# 可视化平均超出量

me_df <- data.frame(u = u_candidate, mean_excess = mean_excess)

ggplot(me_df, aes(x = u, y = mean_excess)) +

geom_line(color = "blue") +

geom_point() +

labs(title = "平均超出量函数(确定阈值u)", x = "阈值u", y = "平均超出量") +

theme_minimal()

# 选择阈值(如u=0.03,对应约80%分位数)

u <- 0.03

excess <- as.numeric(loss[loss > u] - u) # 超出量序列3. GPD 参数估计

使用evd包的fpot函数估计 GPD 的形状参数 \(\xi\) 和尺度参数 \(\sigma\) :

# 拟合GPD模型

gpd_fit <- fpot(as.numeric(loss), threshold = u)

summary(gpd_fit) # 输出参数估计结果## Length Class Mode

## estimate 2 -none- numeric

## std.err 2 -none- numeric

## fixed 0 -none- NULL

## param 2 -none- numeric

## deviance 1 -none- numeric

## corr 0 -none- NULL

## var.cov 4 -none- numeric

## convergence 1 -none- character

## counts 2 -none- numeric

## message 0 -none- NULL

## threshold 1 -none- numeric

## cmax 1 -none- logical

## r 0 -none- NULL

## ulow 1 -none- numeric

## rlow 1 -none- numeric

## npp 1 -none- numeric

## nhigh 1 -none- numeric

## nat 1 -none- numeric

## pat 1 -none- numeric

## extind 0 -none- NULL

## data 1508 -none- numeric

## exceedances 244 -none- numeric

## mper 0 -none- NULL

## scale 1 -none- numeric

## call 3 -none- call# 提取参数

xi <- gpd_fit$estimate["shape"] # 形状参数ξ

sigma <- gpd_fit$estimate["scale"] # 尺度参数σ

N <- length(loss) # 总样本量

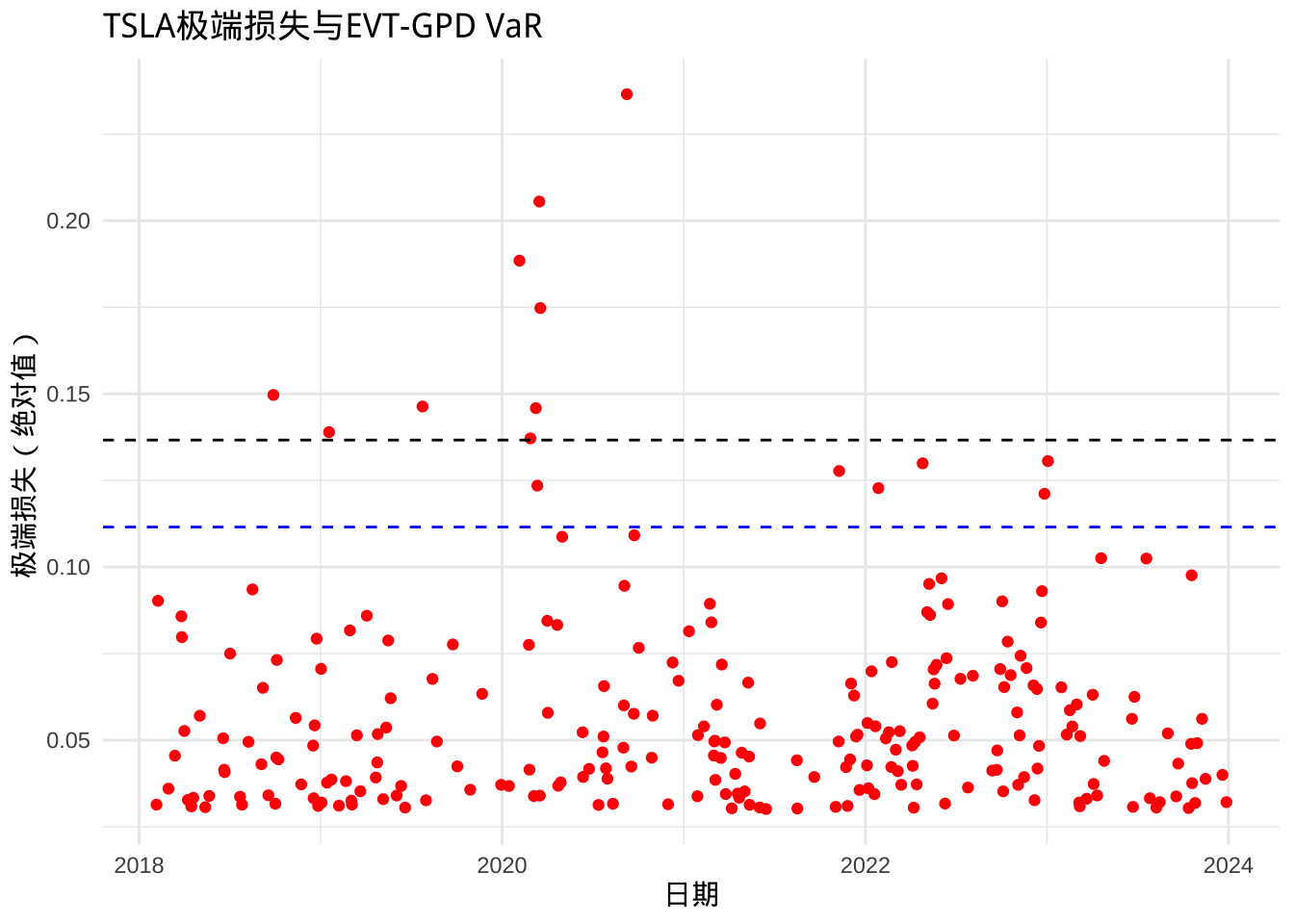

Nu <- length(excess) # 超限值数量4. 计算 VaR 与回测

基于 GPD 参数计算高置信水平(如 99%、99.5%)的 VaR:

# 定义VaR计算函数(GPD)

calc_evt_var <- function(conf_level, u, xi, sigma, N, Nu) {

alpha <- 1 - conf_level

term <- (N / Nu * alpha)^(-xi)

var <- u + (sigma / xi) * (term - 1)

return(var)

}

# 计算99%和99.5%置信水平的VaR

var_99 <- calc_evt_var(0.99, u, xi, sigma, N, Nu)

var_995 <- calc_evt_var(0.995, u, xi, sigma, N, Nu)

cat("99% VaR(EVT-GPD):", round(var_99, 4), "\n")## 99% VaR(EVT-GPD): 0.1115cat("99.5% VaR(EVT-GPD):", round(var_995, 4), "\n")## 99.5% VaR(EVT-GPD): 0.1367# 回测:极端损失超过VaR的比例

extreme_loss <- as.numeric(loss)[loss > u] # 极端损失序列

fail_99 <- mean(extreme_loss > var_99)

cat("99% VaR失败率:", round(fail_99 * 100, 2), "%\n")## 99% VaR失败率: 6.15 %5. 结果可视化

对比实际极端损失与 VaR 阈值:

# 可视化极端损失与VaR

extreme_df <- data.frame(

Date = index(loss)[loss > u],

Extreme_Loss = as.numeric(extreme_loss)

)

ggplot(extreme_df, aes(x = Date, y = Extreme_Loss)) +

geom_point(color = "red") +

geom_hline(yintercept = var_99,

color = "blue",

linetype = "dashed") +

geom_hline(yintercept = var_995,

color = "black",

linetype = "dashed") +

labs(title = "TSLA极端损失与EVT-GPD VaR",x = "日期", y = "极端损失(绝对值)") +

theme_minimal()

四、结论

极值理论通过直接建模尾部极端值,避免了对整体分布的依赖,在高置信水平下的 VaR 估计更具优势。实证分析显示:

- TSLA 股票的极端损失呈现明显厚尾特性( \(\xi > 0\) ),适合用 GPD 建模;

- 阈值\(u\)的选择对结果敏感,需结合平均超出量函数和参数稳定性检验确定;

- 与传统 GARCH 模型相比,EVT 方法计算的高置信水平 VaR 更保守,能更好应对 “黑天鹅” 事件。

未来可结合动态阈值调整或贝叶斯估计,进一步提升 EVT 模型对极端风险的动态跟踪能力。

注:代码中fpot函数需确保阈值\(u\)合理(超限值数量建议占总样本的 5%-10%);若\(\xi\)接近 0,可简化为指数分布计算 VaR。